Инвестиционный обзор ОГК-2

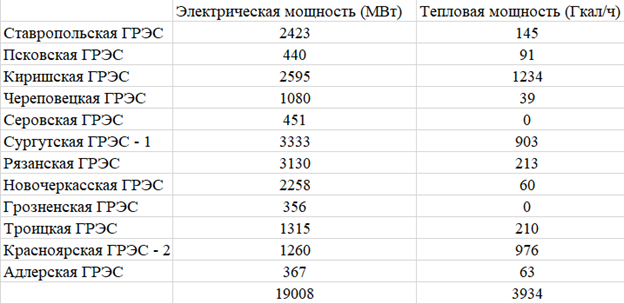

ОГК-2 – одна из крупнейших в России электрогенерирующих компаний. Суммарная электрическая мощность составляет 19008 МВт. Суммарная тепловая мощность составляет 3934 Гкал/ч.

ОГК-2 – одна из крупнейших в России электрогенерирующих компаний.

Суммарная электрическая мощность составляет 19008 МВт.

Суммарная тепловая мощность составляет 3934 Гкал/ч.

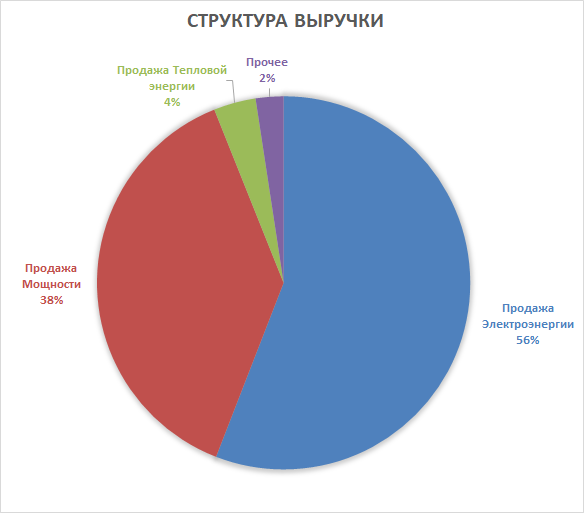

Структура доходов.

Основной доход компания получает от продажи электроэнергии и электрической мощности на оптовом рынке (89% выручки).

На розничных рынках компания продает тепловую (3,6%) и оставшуюся часть электрической энергии (5,4%).

Тепловую энергию ОГК-2 продает предприятиям ЖКХ городов, которые расположены рядом со станциями.

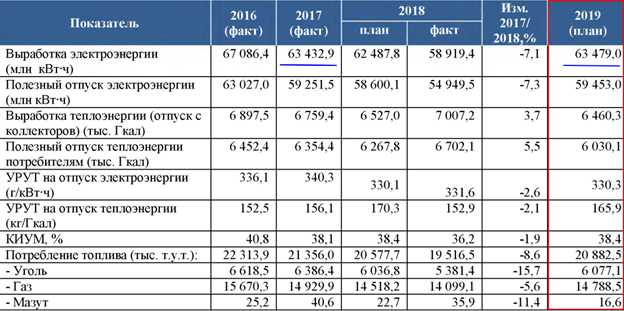

Основные операционные результаты.

Стоит отметить, что компания ожидает восстановления выработки в 2019 году к уровню 2017 года.

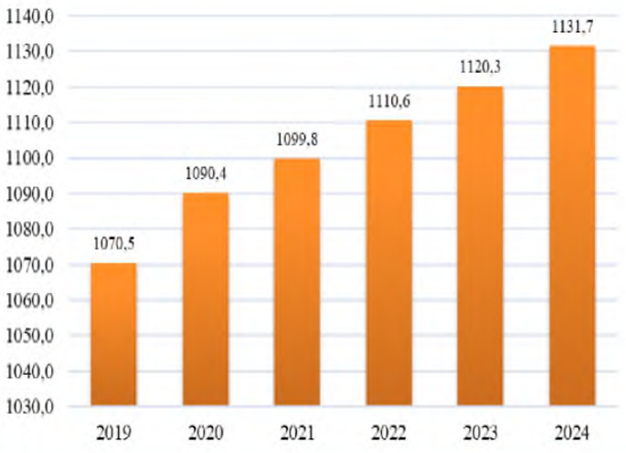

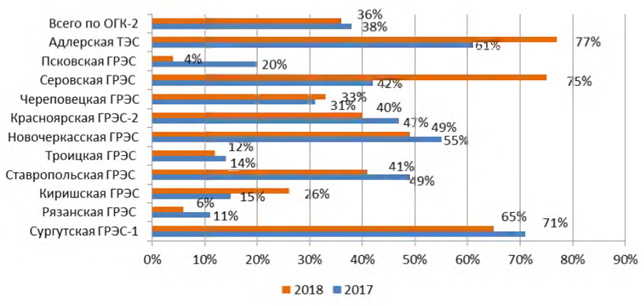

Спрос на электроэнергию.

Согласно прогнозам Минэкономразвития, спрос на электроэнергию будет расти в среднем на 1% в год до 2024 года.

Рост спроса на электроэнергию благоприятно влияет на коэффициент использования установленной мощности (КИУМ).

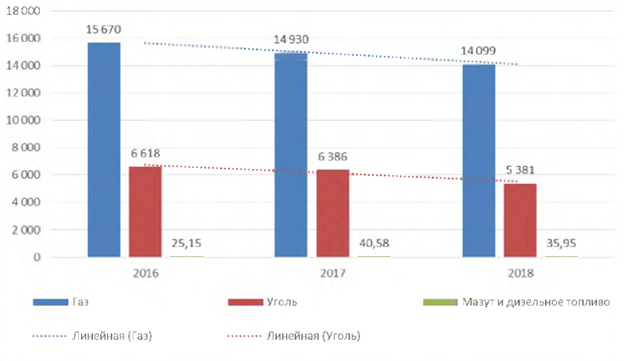

Топливный баланс.

Стратегия ОГК-2 в области обеспечения топливом предусматривает замещения дорогого его вида более дешевым, реализовывая, таким образом, минимизацию затрат.

Динамика фактического расхода топлива в 2018 г., тыс. т.у.т.

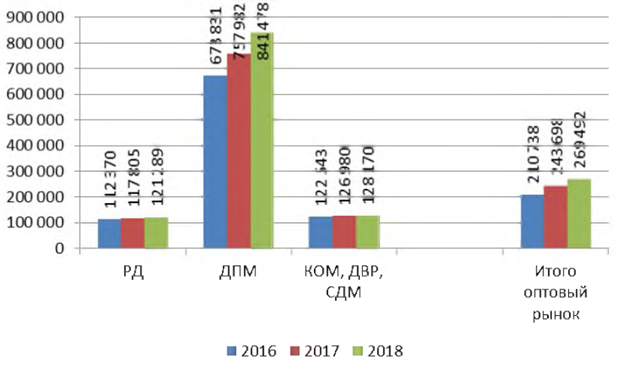

Инвестиционная программа.

Основным механизмом реализации инвестиционной программы стало заключение договоров о предоставлении мощности (ДПМ).

ДПМ дают гарантии оплаты новых мощностей сроком в 10 лет. Тарифы по таким объектам в 3,1 раза больше, чем при продаже на оптовом рынке!

В рамках данной программы ОГК-2 ввела в эксплуатацию 4400 МВт новых мощностей. Программа завершилась 28 июня с запуском второго энергоблока Грозненской ТЭС.

В ходе реализации программы ДПМ было установлено 6 парогазовых установок, которые позволяют достичь электрического КПД более 50% против 35% у работающих отдельно паросиловых блоков и рост КПД до 28% для газотурбинных установок.

Как видно из картинки новые объекты потребляет гораздо меньше топлива на 1 кВт/ч энергии.

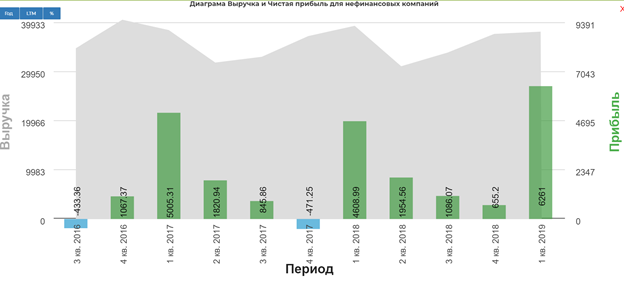

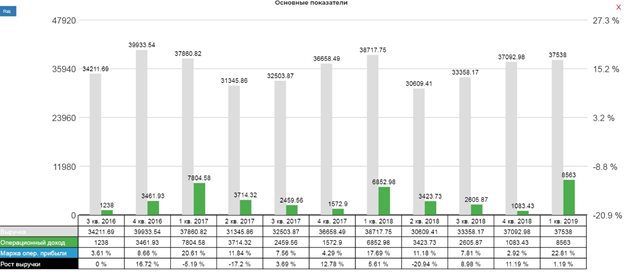

Финансовые показатели.

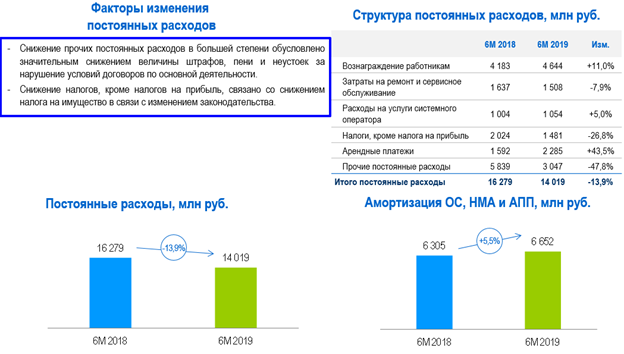

За 1 полугодие 2019 года выручка снизилась на 2,6% по сравнению с аналогичным периодом прошлого года, при этом операционная прибыль выросла на 33,1%, а показатель EBITDA показал рост на 22,5%.

Несмотря на снижение выручки, компании удалось показать существенный рост показателей, за счет сокращения постоянных расходов аж на 2,2 млн. рублей.

На положительную динамику финансовых показателей также повлиял запуск 1 энергоблока Грозненской ТЭС мощностью 180 Мвт, торжественный ввод которого состоялся 19 декабря 2018 года. Как уже отмечалось, тарифы на ДПМ в 3 раза выше, чем на оптовом рынке, и данные ПГУ на 18% эффективнее обычных паросиловых блоков, что позволяет значительно экономить на топливе.

Стоит отметить прилагаемые усилия компании по снижению долговой нагрузки.

Процесс делевериджа идет полным ходом, что также будет является одним из факторов роста капитализации.

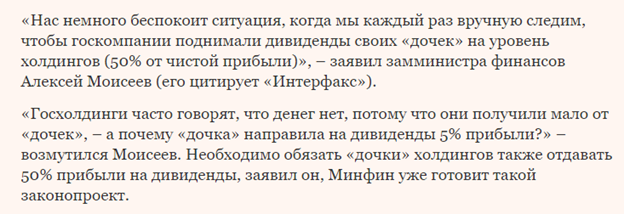

Дивиденды – главный триггер роста.

Учитывая желание руководства Газпрома платить высокие дивиденды, логичным шагом будет выкачивание средств с дочерних компаний. Причем учитывая, завершение инвестиционный программы, нет ни одной причины не повысить текущий payout с 35% до 50%.

Минфин уже готовит законопроект, обязующий дочерние общества госкомпаний начать платить 50% чистой прибыли в виде дивидендов.

Многие аналитики уже прикинули возможные выплаты, например, ВТБ Капитал считает, что див. доходность ОГК-2 от текущих цен может составить 15% в 2021 году!

Даже без роста payout прогнозная дивидендная доходность составляет 10,5% годовых. Это хорошая доходность, учитывая возможное снижение % ставок.

Таким образом, компания имеет все шансы на укрепление своих позиций и потенциальную возможность для роста. Кроме того, высока вероятность и увеличения дивидендной доходности, что также повышает привлекательность данного актива в глазах инвесторов. С другой стороны, котировки акций хорошо выросли в последнее время и покупать по текущим ценам без коррекции на 10-15% я бы не рекомендовал.