Главные правила инвестирования

Обсудим базовые правила, которых важно придерживаться каждому инвестору, чтобы сберечь свои деньги и нервы.

Инвестиции — это игра без правил. Здесь каждый инвестирует так, как считает правильным. Тем не менее, есть некоторые базовые правила, которых важно придерживаться. Эти простые правила проверены временем и способны сберечь не только деньги, но и нервы.

Не старайтесь переиграть рынок

Споры о том, нужно ли заниматься выбором отдельных акций или стоит просто инвестировать в индексы, ведутся уже не один десяток лет. Но статистика говорит о том, что на длительном сроке шансы обыграть индекс очень малы, хотя небольшому количеству инвесторов это все же удается.

Поэтому даже профессиональные инвесторы, например Уоррен Баффет, рекомендует просто вкладывать свои деньги в недорогие индексные фонды. Бенджамин Грэхем, который был учителем Баффета, под конец своей жизни так же рекомендовал инвестировать в акции из индекса.

Во многих случаях инвестиции делаются с целью накоплений на пенсию. И эту задачу вполне можно решить при помощи индексных фондов, не занимаясь выбором отдельных акций. Именно пассивная стратегия лучше всего подходит непрофессиональным инвесторам. В то время, как выбор акций предъявляет требования не только к знаниям фундаментального анализа, но и к свободному времени, нужному на этот анализ.

Не пытайтесь угадать точку входа

Еще одно "развлечение" инвесторов — это пытаться угадать дно рынка (или акции) или его вершину для покупки и продажи. По-другому это называется маркет-тайминг.

Во-первых, это является ни чем иным, как спекуляцией, и к инвестициям относится мало. Во-вторых, совершить покупку или продажу в точке разворота можно лишь только случайно. Нет никаких индикаторов, которые могли бы точно предсказывать развороты рынка.

Даже если вы смогли угадать дно и выгодно купить акцию, перед вами встает следующий вопрос - когда ее продать. После продажи опять встанет вопрос - когда купить и так далее. То есть вам нужно будет постоянно задаваться этими вопросам.

Усредняйтесь

Самое простое решение вопроса, когда покупать — это усреднение. Это означает, что вы сознательно отказываетесь от попыток угадывать дно рынка. Вместо этого вы совершаете регулярные покупки актива, например, раз в месяц на одну и ту же сумму. Не обращая внимания на взлеты и падения. Покупки будут происходить как при понижении, так и при повышении цены. Ваша цена покупки будет ни плохой, ни хорошей, а некой средней, что вполне достаточно. Остальные инвесторы в это время будут по-прежнему ждать подходящего момента для входа или выхода.

Усреднение может быть не просто с точки зрения психологии, потому что всегда будет казаться, что надо еще подождать. Поэтому нужно строго соблюдать дисциплину. Но регулярные покупки на длительных сроках способны творить чудеса.

Диверсификация

Диверсификация - один из основных способов снижения риска на фондовом рынке. Во-первых, это означает, что ваш портфель состоит из различных классов активов - акций, облигаций, недвижимости, товаров. Когда акции сильно падают, облигации падают меньше. Золото в кризисные моменты выступает защитным активом. Недвижимость может дополнительно сглаживать колебания портфеля.

Во-вторых, каждый класс активов должен быть диверсифицирован по странам. То есть в портфеле желательно иметь акции и облигации не только из России, но и из других стран и регионов: США, Европа, Азия. Не стоит забывать и про диверсификацию по секторам экономики.

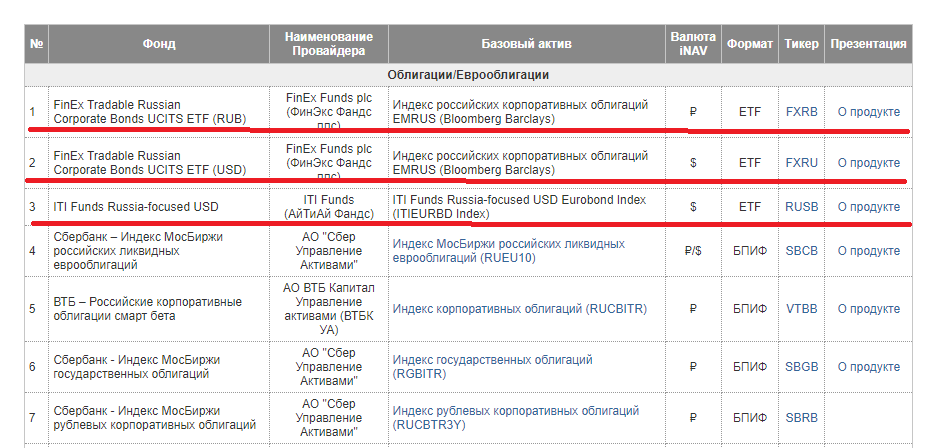

Самому собрать такой широко диверсифицированный портфель сложно и трудозатратно. Проще всего это сделать через биржевые индексные фонды. Каждый фонд содержит в себе десятки если не сотни бумаг, и уже диверсифицирован по своему направлению.

Ребалансировка

Когда продавать или покупать акции - один из самых часто задаваемых вопросов. Как ранее было сказано, нет верных способов, чтобы предсказать точки для входа и выхода. Чтобы не мучиться этим вопросом и держать свой портфель под контролем, нужно делать ребалансировку портфеля. Это означает регулярно приводить структуру своего портфеля к целевой. Например, структура вашего портфеля подразумевает пропорции 60% акции, 40% облигации. Во время резких колебаний, эти пропорции "сбиваются". Делая ребалансировку, вы должны продать то, что выросло, и докупить то, что упало. Тем самым вы покупаете упавшие активы по сниженной цене и контролируете, чтобы ваш портфель оставался в пределах нужных вам пропорций.

Контролируйте ваши комиссии

Деятельность на фондовом рынке неразрывно связана с различными комиссиями, которые с вас взимает брокер, биржа, управляющая компания и другие участники рынка, с которыми вы взаимодействуете. Следить за комиссиями, которые вы платите, очень важно. Например, при инвестициях 1 000 000 рублей под ставку 10% при комиссии 0,5% и при комиссии 1% на сроке 20 лет разница между суммой капитала на конец срока составит 537 201 рубль.

Поэтому комиссии — это ваша недополученная прибыль. Чем они больше, тем меньше денег вы получите. Следите за комиссиями, которые с вас взимают и ищите более выгодные условия. Порой на рынке можно встретить аналогичные инструменты с большой разницей в комиссиях.

Используйте налоговые льготы

Еще один фактор, который "отбирает" у вас часть прибыли — это налоги. Возьмем, к примеру такой расчет - 1 000 000 рублей при ставке 15% за 3 года вырастут до 1 520 875. Если мы их продадим и заплатим налог 13%, то они превратятся в 1 323 161 рублей. То есть почти 200 000 рублей ушли на уплату налогов.

Поэтому нужно стремится минимизировать ваши налоги, разумеется только легальным способом. На сегодняшний день это можно сделать с помощью ИИС или с помощью трехлетней налоговой льготы. Например, по ИИС тип Б (с вычетом на доход) от налогообложения будет освобождена вся полученная прибыль.

Не используйте заемный капитал

Использование заемного капитала погубило очень много начинающих инвесторов. Всегда нужно помнить о рисках инвестирования "в долг". Маржинальная торговля опасна тем, что если рынок резко пойдет не в ту сторону, то легко словить маржин колл - когда брокер принудительно закроет вашу позицию, разумеется, по невыгодной для вас цене. Бывает и такие случаи, что даже, если вы это заметите и захотите закрыть позицию, у брокера могут возникнуть непредвиденные технические проблемы, из-за которых вы не сможете вовремя закрыть свою позицию. Поэтому мой совет - никогда не инвестируйте и не торгуйте в долг.

Не инвестируйте последние деньги

И последнее правило, но очень важное. Нельзя инвестировать последние сбережения. Некоторые люди, находящие в трудном финансовом положении, инвестируют на рынке последние свободные деньги, в надежде по-быстрому заработать и улучшить свое финансовое состояние. К сожалению, зачастую бывает так, что эти вложения оказываются неудачными и большая часть денег теряется. В итоге человек остается ни с чем.

Поэтому одно из основных правил - сначала позаботьтесь о формировании личного резервного фонда величиной в несколько месячных доходов. Эта сумма должна храниться желательно на банковском вкладе в надежном банке. Ей нельзя рисковать, она должна выполнять функцию финансовой подушки на экстренный случай.

Когда резервный фонд сформирован, оставшиеся деньги можно инвестировать на бирже. Главное - не забывать о тех, правилах, которые вы сегодня прочитали.