Коэффициент Free Float у акций компаний. Формула расчета и применение

Free Float отражает долю свободно торгуемых на фондовом рынке акций компании. Чем выше данный показатель у акций компании, тем более прозрачными будут ее акции для инвестора. И наоборот.

Сегодня поговорим про коэффициент Free Float у акций компаний. Тема хоть и простая, но очень важная.

Free Float — число акций, находящихся в свободном обращении за вычетом акций, которыми владеют стратегические инвесторы, топ-менеджмент, государство и т.д.

То есть это часть акций, которая доступна обычным частным инвесторам и спекулянтам (миноритарным акционерам), никак не связанным с самим эмитентом (компанией) и не участвующим в стратегическом контроле над бизнесом.

Пример

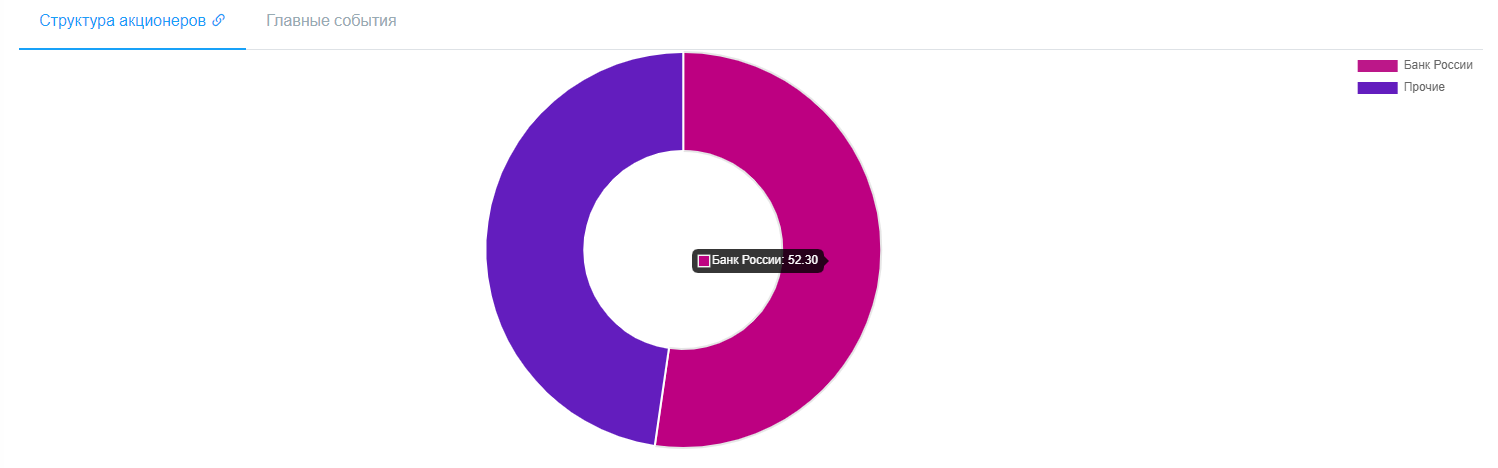

Возьмем Сбербанк - его акции торгуются на Московской бирже. Но все ли акции? Нет. Вот как выглядит структура акционеров Сбербанка

Как видите, 52% акций принадлежит Банку России. Это значит, что более половины из всего объема акций Сбербанка просто лежит у мажоритарного акционера (Банк России).

Получается, что на бирже торгуется только 48% всех акций, и Free Float Сбербанка равен 0.48 (что очень даже неплохо).

При этом конечно, ничего не мешает Банку России продать часть своих акций на свободном рынке, увеличив тем самым Free Float, но такие сделки не происходят случайно.

Формула расчета коэффициента Free Float

Не будем здесь долго останавливаться, так как расчет коэффициента достаточно банален:

$$ Free Float= { Количество Акций В Свободном Обращении \over Общее Количество Акций } $$

Free Float для каждого типа акций (обыкновенные, привилегированные) рассчитывается отдельно.

Как пользоваться коэффициентом Free Float

Коэффициент Free Float - это отличный индикатор ликвидности акций компаний. Действительно, чем больше Free Float, тем больший объем акций находится в свободном обращении, а значит тем больше может быть и рынок для их торговли.

Если же Free Float у акций компании низкий (< 0.15), для вас как инвестора это означает повышенный риск. Помимо того, что вам в принципе будет сложнее покупать или продавать акции данной компании (меньше объем, меньше рынок, меньше покупателей и продавцов), вы также будете нести риски неопределенности, связанные с дальнейшей судьбой ваших акций, а также их ценообразованием.

Например, если Free Float акций компании меньше 5% (<0.05), а весь оставшийся пакет в 95% сосредоточен в руках мажоритария, он может применить к вам право принудительного выкупа акций, когда вы обязаны будет продать свою долю по определенной цене (не факт, что она будет вас устраивать).

В случае с высоким Free Float (мы считаем Free Float достаточно высоким начиная с 40% или 0.4) такого преимущества у мажоритарного акционера быть не может, так как рынок владеет большой долей акций. Для вас торговля такими акциями становится более прозрачной, а результат более прогнозируемым.

Особенности коэффициента Free Float

Несмотря на то, что низкий Free Float потенциально несет повышенный риск для инвестора, это не означает что сам бизнес у компаний с низким Free Float плохой. Часто может быть наоборот. Например, если бизнес хорош и имеет отличные перспективы роста и маржинальность, мажоритарный акционер вполне справедливо может пытаться сконцентрировать в своих руках как можно большую долю акций.

Таким образом какой-то определенной зависимости, между самим бизнесом и коэффициентом Free Float у его акций нет.

Коэффициент Free Float на FinanceMarker

На FinanceMarker.ru коэффициент Free Float доступен по акциям Московской биржи. Помимо самого коэффициента, в карточке компаний находится структура акционеров компании, в основе которой и лежит рачет Free Float.

Справочник

Перейти ко всем статьям блога FinanceMarker, посвященным мультипликаторам, можно по этой ссылке.